一、重点政策分析

(一)国家级政策:强化消纳责任与放宽准入门槛

1. 可再生能源电力消纳责任权重新规

近日,国家发改委、国家能源局联合发布《关于2025年可再生能源电力消纳责任权重及有关事项的通知》,该政策首次将四大高耗能行业纳入强制性绿色电力消费范围,标志着我国可再生能源消纳机制从“总量考核”向“精准导向”转变。

(1) 四大行业差异化绿电消费要

● 钢铁、水泥行业:分省设定差异化绿电消费比例,2025年实施监测但不考核(如河北设定50%),2026年正式纳入考核。

● 多晶硅行业:作为光伏产业链上游关键环节,强制绿电消费将形成产业链减碳闭环,间接刺激风电、光伏装机需求。

● 国家枢纽节点数据中心:统一执行80%绿电消费比例,远高于其他行业标准,凸显国家对数字基础设施低碳化的严格要求。

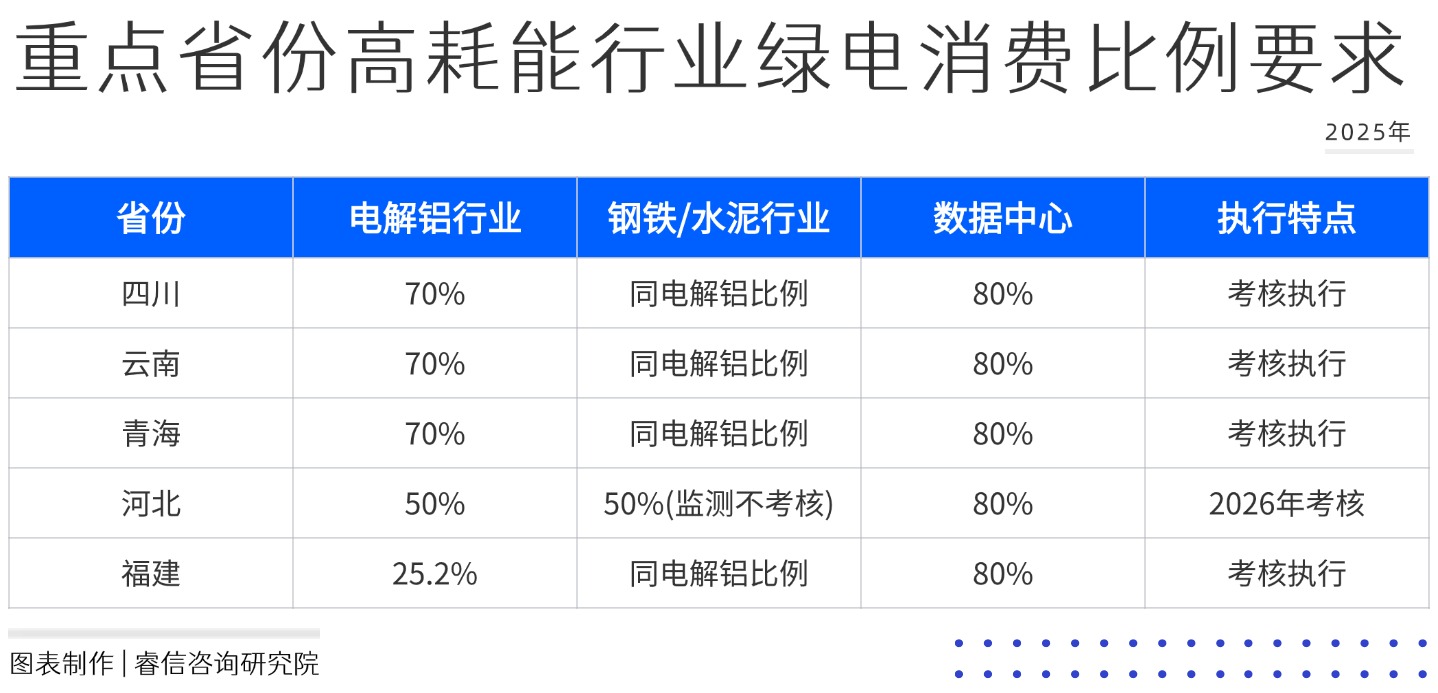

(2) 区域差异化责任分配

政策根据各省资源禀赋和产业特点,实施“量体裁衣”式的责任分配:

● 资源富集省份:四川、云南、青海等风光水电大省,电解铝等产业绿电比例要求高达70%。

● 东部沿海省份:如福建等资源相对匮乏地区,绿电消费比例设定为25.2%,显著低于西部省份。

(3) 绿证交易机制转型

● 2025年过渡期:以实际物理消纳为主,绿证购买为辅。

● 2026年重大变革:重点行业绿电消费比例核算以绿证为主,标志着我国绿证交易市场将进入快速发展期。预计绿证价格将上涨,跨省交易活跃度提升(如四川向上海输出绿证)。

该政策通过需求侧拉动机制,为风电行业创造了结构性增长机会。预计钢铁、水泥企业厂房屋顶将成分布式风电开发热点,而西部“风光基地+数据中心”融合模式(如甘肃、内蒙古)将形成新的产业生态。

2. 电力业务资质许可管理优化

2025年6月3日,国家能源局发布《关于进一步深化电力业务资质许可管理更好服务新型电力系统建设的实施意见》,为风电项目开发松绑减负:

● 豁免新型经营主体许可:将分布式风电、新型储能、智能微电网等纳入电力业务许可豁免范围,降低分散式风电开发制度成本。

● 简化许可办理程序:新建风电项目并网后6个月内取得电力业务许可证即可,分批投产项目可分批申请,大幅提升项目并网灵活性。

● 强化事中事后监管:对未持证并网发电行为依法处理,维护市场秩序的同时,通过信用分级监管营造公平竞争环境。

该政策特别强调为大型风电基地、跨区域特高压项目提供“快优通道”服务,推动风电项目审批流程标准化、高效化,体现了“放管结合”的改革思路。

(二)地方政策:风电价格机制改革深化

1. 甘肃省:实施新能源电价市场化改革

2025年7月14日,甘肃省发改委发布《甘肃省深化新能源上网电价市场化改革促进新能源高质量发展实施方案(征求意见稿)》,对风电价格机制做出重大调整:

(1) 存量项目保障机制

● 固定电价:执行0.3078元/千瓦时的保障电价,覆盖扶贫、分布式及部分集中式项目。

● 分类保障:分散式风电按年利用小时1800小时纳入保障范围;其余存量项目按装机容量等比例分配剩余保障电量。

● 期限设置:按项目剩余全生命周期合理利用小时或投产满20年确定(取较早者),确保政策平稳过渡。

(2) 增量项目竞价机制

● 市场化比例:单个项目申请纳入保障机制的电量不超过全部上网电量的80%,强制20%电量完全参与市场竞争。

● 竞价规则:在省发改委设定价格上下限内竞价,按报价从低到高确定入选项目,执行统一机制电价(按入选项目最高报价确定)。

● 严格履约:项目未按期投产(延迟≥6个月),取消投资企业3年竞价资格,强化政策严肃性。

(3) 结算方式创新

● 差价结算公式:差价结算费用=机制电量×(机制电价-新能源市场交易均价)。

● 费用分摊机制:差价结算费用纳入系统运行费,由全体工商业用户分摊,缓解发电企业市场风险。

2. 海南省:分类设定保障机制

海南于2025年7月10日发布的实施方案征求意见稿,呈现与甘肃不同的政策导向:

● 存量项目比例递减:2023年前投产项目100%保障;2023年90%;2024年85%;2025年1-5月投产项目80%。

● 增量项目分类保障:

○ 海上风电:80%电量保障,执行14年。

○ 陆上风电:75%电量保障,执行12年。

●竞价机制差异:海上风电单独竞价,陆上风电与光伏合并竞价,体现对不同类型电源的精准调控♂

与甘肃相比,海南政策具有保障比例更高、执行期限更长的特点,反映地方对海上风电等战略性产业的支持力度♂

3. 海上风电:深远海开发挑战与机遇

虽然非6月新规,但2024年底发布的《关于进一步加强海上风电项目用海管理的通知》与2025年电价市场化改革形成叠加效应。

● 用海限制:新增项目须布局在离岸30千米或水深>30米海域,推高开发成本。

● 规模化开发破局:政策鼓励通过规模化开发降低成本,目前海上风电单位造价已降至1-1.3万元/千瓦,度电成本接近煤电。

●“风电+”融合模式:要求采用“一海多用”综合开发,推动海上风电与海洋牧场、制氢等产业协同。

面对市场化改革带来的电价不确定性,海上风电亟需通过技术升级(如12MW+大机组应用)和商业模式创新(如绿电直供)提升竞争力。

(三)政策趋势与行业影响

1. 市场化机制加速转型

国家级与地方政策共同指向风电价格形成机制的深度改革:

● 甘肃模式:通过“保障比例+竞价机制”组合,既保障基本收益,又强化市场竞争。

● 海南模式:对海上风电实施更高保障,反映对战略性产业的差异化支持。

● 全国趋势:2026年绿证成为主要消纳凭证,将推动跨省绿证交易市场活跃度提升。

2. 绿证与碳市场协同

政策明确绿证与碳市场的衔接机制,为风电企业创造额外收益渠道:

● 重点企业购买绿电可同时满足绿电消纳和碳减排双重目标。

● 预计2026年后,风电项目通过出售绿证和碳配额,有望提升收益率2-3个百分点。

3. 分布式风电迎来机遇

国家能源局资质豁免政策与强制绿电消费形成合力:

● 钢铁、水泥等企业厂区具备开发分布式风电的场地与消纳条件。

● 分散式风电项目开发周期可缩短3-6个月,降低制度成本。

二、行业动态跟踪

(一)项目核准与投资动态

1.全国核准规模创新高

2025年1-6月,全国共核准风电项目595个,总装机容量79.04GW,同比增幅超40%。其中:

● 陆上风电:496个项目(72.2GW),占比91.4%。

● 海上风电:8个项目(4.18GW),主要分布在广东(2GW)、河北(0.93GW)。

● 分散式风电:91个项目(2.66GW),内蒙古、山西等地加速布局。

2.央企主导投资格局

● TOP5企业核准规模:国家电投(7.9GW)、国家能源集团(6.63GW)、华电(6.13GW)、华能(5.57GW)、中广核(4.11GW)。

● 投资主体分布:央企占比61.1%(48.22GW)、国企23.0%(18.14GW)、民企16.0%(12.6GW)。

3.区域开发热点

内蒙古:核准规模居首(13.01GW),以大型陆上基地为主。

广西:核准98个项目(12.72GW),全部为陆上风电。

广东:海上风电占比78%(2GW/2.58GW),阳江海域成核心区。

(二)技术突破与设备创新

1.全球最大漂浮式机组下线

中国华能与东方电气联合研发的17MW漂浮式海上风电机组在福建福清下线,刷新全球纪录:

● 技术参数:叶轮直径262米(扫风面积5.3万㎡),年发电量6800万千瓦时,可抵御17级台风。

● 国产化突破:大直径主轴轴承等核心部件100%自主化,适应水深>50米海域。

2.深远海开发加速

该机组计划在广东阳江海域示范应用,推动中国深远海风电成本降至1-1.3万元/千瓦,度电成本逼近煤电。

(三)绿电交易与市场进展

1.交易量爆发式增长

● 贵州:上半年绿电交易电量43.36亿千瓦时,同比+224%,用户数达703家(增长7倍)。

● 广东:绿电交易量82.9亿千瓦时(同比+60.2%),价格降至0.067元/千瓦时。

2.消费主体多元化

从新能源材料、大数据企业扩展至白酒、医药等传统行业,绿电认证产品出口附加值提升(如东莞企业支撑300亿元出口额)。

(四)海外市场拓展

1.中东全产业链突破

● 金风科技与金盘科技中标阿曼234MW Riyah风电项目,覆盖主机、箱变设备供应。

● 创新模式:绿电直供油气开发(PDO公司),年减碳74万吨,打造“中国技术+本地运营+国际资本”样板。

(五)重点省份动态

1.浙江过渡期电价机制落地

● 增量项目:执行“90%煤电基准价 + 10%现货市场”电价模式,降低市场化风险。

● 存量项目:维持原有政策,保障收益稳定。

2.海南竞价细则征求意见

● 明确海上风电不参与竞价(单独保障),陆上风电与光伏合并竞价。

● 延迟投产≥6个月取消3年竞价资格。

三、资本市场洞察

(一)板块市场表现

1.指数走势分化

2025年6月,风电设备指数TTM市盈率为31.75~33.73倍,市净率1.58~1.68倍,估值中枢较年初上移约8%。但板块内部分化显著:

● 领涨企业:上纬新材(+72.88%)、巨力索具(+8.98%)、中材科技(+6.98%),主要受益于海上风电材料需求爆发及叶片产能紧缺。

● 领跌企业:协鑫能科(-5.01%)、海锅股份(-4.24%)、金风科技(-2.51%),主因陆风装备战略收缩及海外订单交付延迟。

2.资金流向

● 主力资金:6月净流出风电板块约15.2亿元,天顺风能单周主力净流出353万元,反映短期获利了结情绪。

● 外资动向:北向资金增持海缆龙头东方电缆(+3.2%持仓),减持塔筒企业大金重工(-1.8%持仓),凸显对高壁垒环节的偏好。

(二)行业盈利趋势

1.整机环节:价格触底反弹,盈利修复开启

● 中标均价回升:国家电投2025年第二批陆风集采中标价达2060元/kW,较2024年低点上涨15%,印证风机结束“内卷式”降价。

● 毛利率改善:海外订单毛利率(25~30%)较国内高5~10个百分点,金风科技、运达股份2025H1海外交付占比升至18%,拉动盈利反转。

2.零部件环节:分化加剧,大兆瓦产品提价

● 铸件/叶片:因大兆瓦产能紧缺,铸件涨价10%+(日月股份),叶片涨价5~10%(中材科技),但中小厂商受原材料波动挤压利润。

● 塔筒/海缆:单桩加工费企稳(大金重工),500kV柔直海缆毛利率达45~50%(东方电缆),受益深远海项目开工。

● 业绩预警案例:天顺风能2025H1归母净利预降74~81%,主因陆风装备战略收缩及海工项目延期交付。

(三)投资热点与风险

1.核心赛道:聚焦“两海战略”

● 海上风电:2025年全球新增装机预计24GW(中国占10GW),2030年前CAGR达21%,柔直海缆、漂浮式机组(如东方电气17MW)成资本布局重点。

● 海外市场:2025H1中国整机商获海外订单超10GW(同比+60%),金风科技中标阿曼234MW项目,实现“技术+资本”双输出。

2.风险预警

● 政策衔接风险:各省竞价规则差异大(如海南海风免竞价vs甘肃强制20%电量竞标),项目收益率波动性增加。

● 贸易壁垒:美国拟对印尼商品加征19%关税,若扩展至风电领域将冲击东南亚供应链

400-990-1998

400-990-1998

400-990-1998

400-990-1998

皇冠官方app平台

皇冠官方app平台